先日、mentallyの記事について真っ当な起業家の挑戦を揶揄するな、というご意見を頂きました。

本メディアでは多くの起業家および投資担当者の方にご覧頂いており、今回のやり取りでスタートアップ業界に対して惑いを感じてしまう部分がありましたので記事にさせて頂きます。

(完全なコラム記事ですので、ニュース性はないので飛ばして頂いて構いません…!)

Suanでmentallyの記事を書いた経緯について

mentally社についてはこれ以上記事にする予定はなかったのですが、品性がないという指摘を頂きましたので、そもそも何故、例の記事を書いたのか整理させて頂きます。

mentallyの西村創一朗氏のツイートで解説のあった停止理由は下記の通り。

7月にリリースしたばかりのmentallyですが、9月30日をもってサービスを終了させていただきました🙇♂️

資金調達が上手くいかず、資金が枯渇してしまい、サービスの継続に必要なメンバーの雇用・業務委託契約を維持することが困難になってしまったためです。 https://t.co/YA6EBgoy9g

— 西村創一朗 | Mentally CEO (@souta6954) October 3, 2022

mentallyは創業後に投資家からの出資も受けられています。

一般的な見方をすれば、「過剰なバーンレート(支出)で経営を行い、PMF前にサービスを閉じた」と見受けられるかと思います。

そしてもう1点、資金調達のタイミングに関しても次ラウンドの調達をサービス停止2ヶ月前の7月から積極的に動かれていたようでランウェイを考えるとかなりギリギリな動きだったことが見受けられます。

今月からいよいよ本格的に資金調達に向けてVCさんとのミーティングを開始しているのですが、今日のANOBAKA松永さん @kazuaki910 とのディスカッションがめちゃくちゃ参考になりました🥺何を明確にすべきかが明確になったのでそれだけでも大収穫…!

— 西村創一朗 | Mentally CEO (@souta6954) July 1, 2022

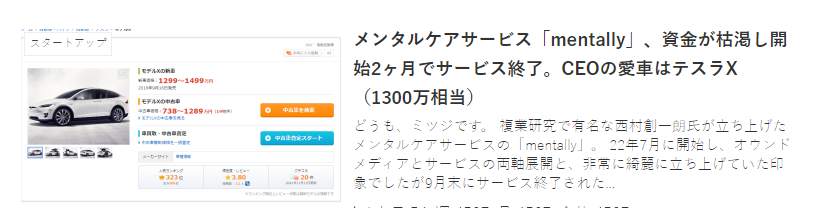

Suanではこのような起業スタイルが真っ当な経営状態にあったとは到底思えず、追加で調査したところ愛車のテスラを紹介されている記事を拝見し「個人資産」と「会社資産」という観点含めご紹介させて頂いた背景です。

引用:賛否のあったテスラ記事

スタートアップ経営者は成功するまで、承認欲求的な報酬を極力抑えることが事業成功の鍵だとSuanでは考えています。

これまでも多くのスタートアップが赤字にも関わらずメディア露出を増やし、承認欲求に溺れ、廃業していきました。

マネーの虎(日本テレビ2001-2004)に出演していた虎と呼ばれる経営者の多くも破産や大規模縮小しているケースが多い

最初は自社の広告だと考えていたメディア露出が、時が経つにつれ自尊心を満たすための行為になり、経営者の事業欲を蝕んでいくしまうケースです。

そのようなスタートアップに投資するキャピタリストも、このような初期段階での承認欲求を満たす行動に対しては警戒すべきであり、奨励する理由なんてものは1つもないはずなのです。

スタートアップの”真っ当さ”とは「商人」的泥臭さではないか

そして言及されていた真っ当な経営者という定義ですが、経営を成功させるには「商人的泥臭さ」が必要だと考えています。

「商人の子は算盤の音で目を覚ます」とも言いますが、売上と支出の管理の徹底、さらに商人特有の対面営業や創意工夫による小規模な検証、そういった地に足しの付いた経営こそが初期の段階では必要なのではないでしょうか。

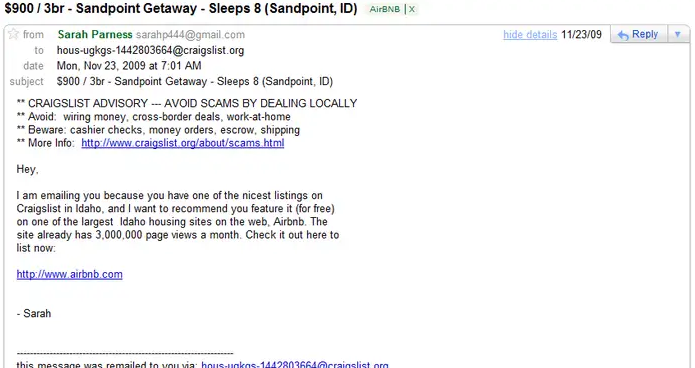

今ではユニコーンとなったAirbnbも初期の段階ではクレイグスリスト(掲示板)のユーザーをクロールし、自動で営業メールを送るという施策を行っていた。商人的工夫の事例。 引用:Airbnb Farmed Craigslist To Grow Its Listings, Says Competitor – INSIDER

起業におけるハードシングスはあくまで、“自己でコントロール出来ない部分で起きたこと”を評価すべきであり、自己でコントロール出来る部分をおざなりにした結果、資金難に陥るというのはハードシングスでも何でもなく、ただの経営管理の浅さはかさなのです。

このような経営スタイルに対して【真っ当な経営者である】とシードVCのキャピタリスト評価してしまうのは、スタートアップ業界全体の甘えに繋がらないかとSuan編集部では非常に危惧しております。

“インスタント起業”による、ゆるい起業の増加、起業の目的化によるスタートアップ市場への弊害

調達環境が緩やかになった今、「とりあえずエクイティで調達してうまくいかなければ廃業してまたやればよいか」というようなインスタント的なゆるい起業が増加しています。

本来、起業とは「何かを実現するための手段」であったにも関わらず、起業や会社売却自体が目的となり、とりあえずうまくいかなかったら廃業すればノーリスクだしいいや、という起業すら増えてきています。

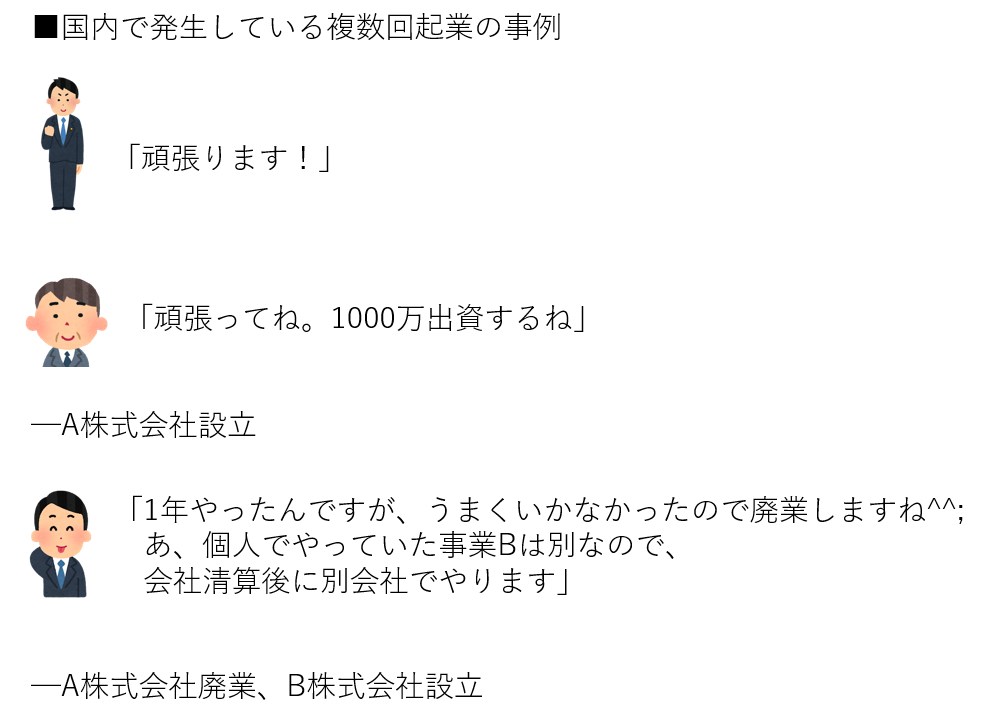

実際に下記のように事業ピボット時に会社を潰し、新たに立ち上げて調達を行うケースなどもSuanでは観測しています。

既に国内でいくつか観測されているケース。事業ごとに会社を分け、調達したり、Pivot時に会社を潰し、再度調達を行う起業家が存在している。

このように起業行為自体が目的化し、株式の売却でのEXITが一般化したことで、台頭してきた手法がWeWork、セラノスなどが行った経営者のタレント化によるイメージ操作による調達/EXITです。

これらの起業家は、多量のメディア露出や自身のブランド化、著名人との共演などを積極的に行い、権威性自体を創り上げることでビジョナリー・カンパニーに見せかけ大規模な資金調達を行います。

しかし、蓋を開けてみればビジネスモデルなんてものは、そもそも存在しておらず、調達した資金は会社の評価額を釣り上げるために使い、高い評価額でのEXITを狙っていました。

そして、WeWorkの創業者アダム・ニューマンはこの手法を大成功させ1200億円以上の資金を手元に残しています。

引用:We Crahsed おすすめのドラマです。

事業検証が失敗に終えたら、クローズしてしまう、資金調達した元手を湯水のように使ってしまう。

そのような経営しているとはいえないスタートアップが増えてしまう事を危惧します。

資金が枯渇しても愚直に、受託や新規サービスなどを開発し続け、粘りに粘った結果、泥臭く生き残った先に成功があったという企業は例を上げればきりがありません。

今回の西村さんは同じ会社でリベンジされるとのことで、今後のご活躍に期待しております。

国内VCの増加とそれに伴うキャピタリスト増加について

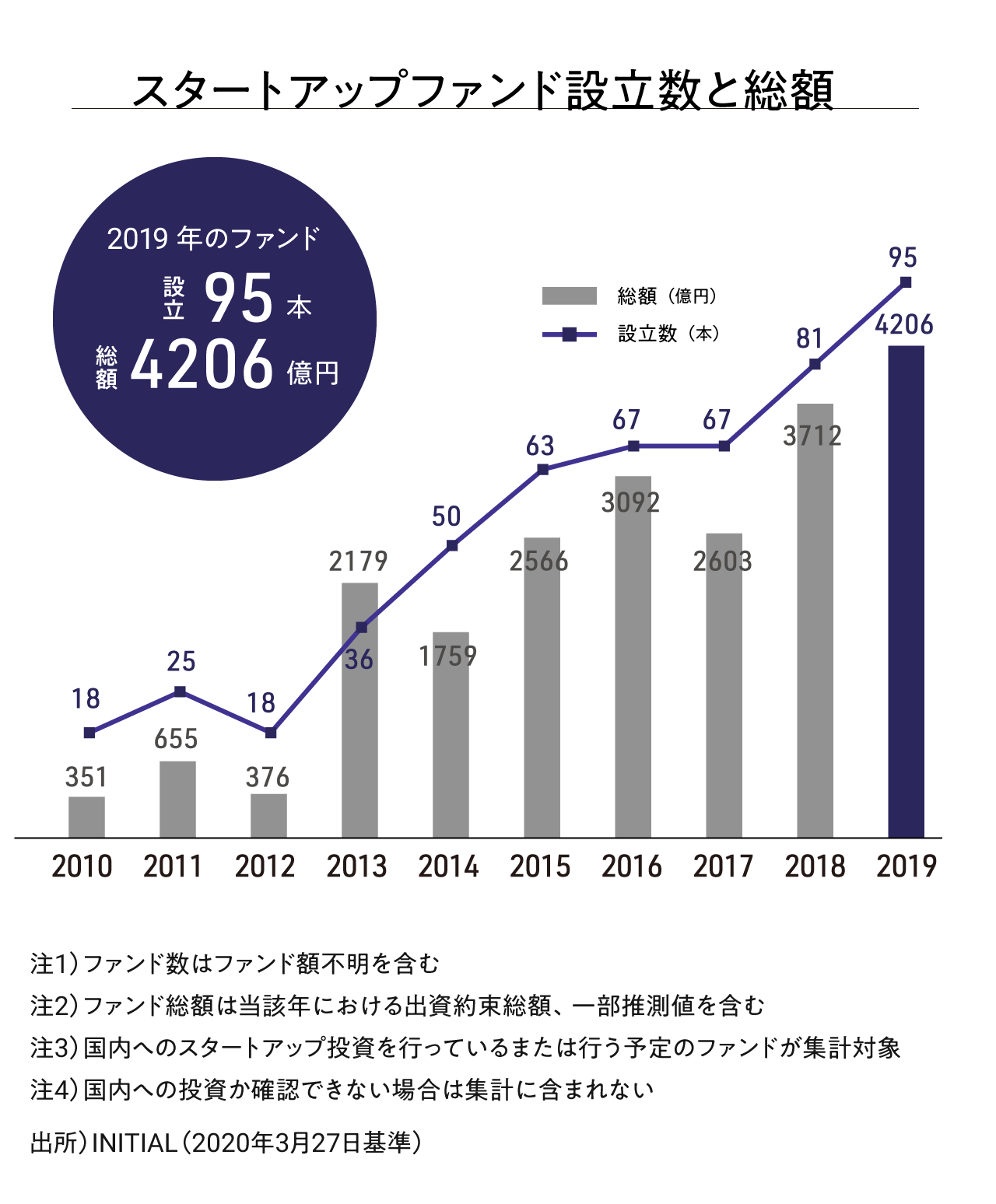

国内ではVCが2012年以降急増しており、ニッチだったVCという産業がより拡大してきている状況があります。

このようなVCの急増により、キャピタリストとしての経験がなく、事業の立ち上げに関するTipsもそこまで知見のないという未経験のキャピタリストが急増しております。

「優れた投資家は、起業家に既に見た景色を共有する」とも言いますが、そのような景色の共有ができないキャピタリストが現状は多い、というのも、そもそものスタートアップ環境における課題であると感じております。

ベンチャーキャピタルの先人であるJAFCOでは独特な職種であるがゆえにプロパー採用しか行わない方針に創業から数年で切り替えています。人を見る力、人を育てる力、、あらゆる力が包括的に必要な独特な職種がキャピタリストという職業であり、経験数を増やしていくしかないのが現状だとは思います。

キャピタリストが起業家を甘やかしてどうするのか

シード出資をしていると”夢やアイデアだけ語る”ような若者は多く集まります。

そのような夢を実現するために知識を与え、並走するのがキャピタリストであり、そこが融資との違いなのではないでしょうか。

誤った経営スタイルに対して振り返りを促さず、「良かった!良いチャレンジだった!再チャレンジも頑張れ」でよいのでしょうか。

経営の甘さを指摘した記事に対して、「腹立つ、揶揄するな!チャレンジする人が減るだろう」と言うのが、キャピタリストとしての正義なのでしょうか。

このようなスタートアップ経営者への甘さが、日本のスタートアップ業界をぬるくしてしまわないか。非常に日本のスタートアップ界隈に憂いを感じます。